رأس المال التشغيلي، المعروف أيضًا باسم رأس المال العامل، هو العصب الحيوي الذي يغذي العمليات اليومية لشركتك. ببساطة، يمثل الفرق بين مواردك المالية قصيرة الأجل (السيولة النقدية، الائتمانات المستحقة للعملاء، المخزون) والتزاماتك قصيرة الأجل (الديون المستحقة للموردين، الضرائب، الأقساط). لماذا هو مهم جدًا؟ لأن الإدارة غير الملائمة لهذا المؤشر يمكن أن تعيق نمو حتى أكثر الشركات الواعدة.

فكر في رأس المال التشغيلي على أنه الوقود في خزان سيارتك الصغيرة. إنه ليس رقمًا ثابتًا يجب النظر إليه فقط في مرحلة إعداد الميزانية، بل هو احتياطي الطاقة الذي يسمح لك بدفع الرواتب، وسداد مستحقات الموردين، واغتنام الفرص الجديدة دون الحاجة إلى السعي وراء السيولة. إن إدارته بعناية تجعلك تنتقل من المالية "التفاعلية"، حيث يتم معالجة حالات الطوارئ، إلى المالية "الاستباقية"، حيث تتوقع الاحتياجات وتخطط للنمو بثقة.

في هذا الدليل، سنوضح لك ليس فقط كيفية حساب رأس المال التشغيلي، ولكن الأهم من ذلك كيفية تحويله إلى أداة استراتيجية. ستتعلم كيفية مراقبته في الوقت الفعلي باستخدام لوحات معلومات ذكية، وكيفية إعداد تنبيهات تلقائية حتى لا تفاجأ أبدًا، وكيفية ربطه بتوقعات التدفق النقدي لاتخاذ قرارات تستند إلى البيانات.

مفهوم رأس المال العامل هو نقطة الانطلاق لتقييم الصحة المالية قصيرة الأجل لشركتك. لتحليله بشكل صحيح، من الضروري التمييز بين نسخته "الإجمالية" و"الصافية"، التي توفر الرؤى الأكثر فائدة لقراراتك الاستراتيجية.

تتيح لك الإدارة الفعالة لهذا المؤشر ضمان الملاءة المالية، وتحسين التدفقات النقدية، وزيادة الربحية، وتجنب التكاليف غير الضرورية المرتبطة بالسحب على المكشوف أو التمويل الطارئ.

للتعمق في هذا المفهوم، يجب التمييز بين وجهي العملة الواحدة. رأس المال التشغيلي الإجمالي (أو رأس المال المتداول الإجمالي) هو مجموع جميع أصولك الحالية: السيولة النقدية والائتمانات والمخزونات التي ستتحول إلى نقد في غضون عام.

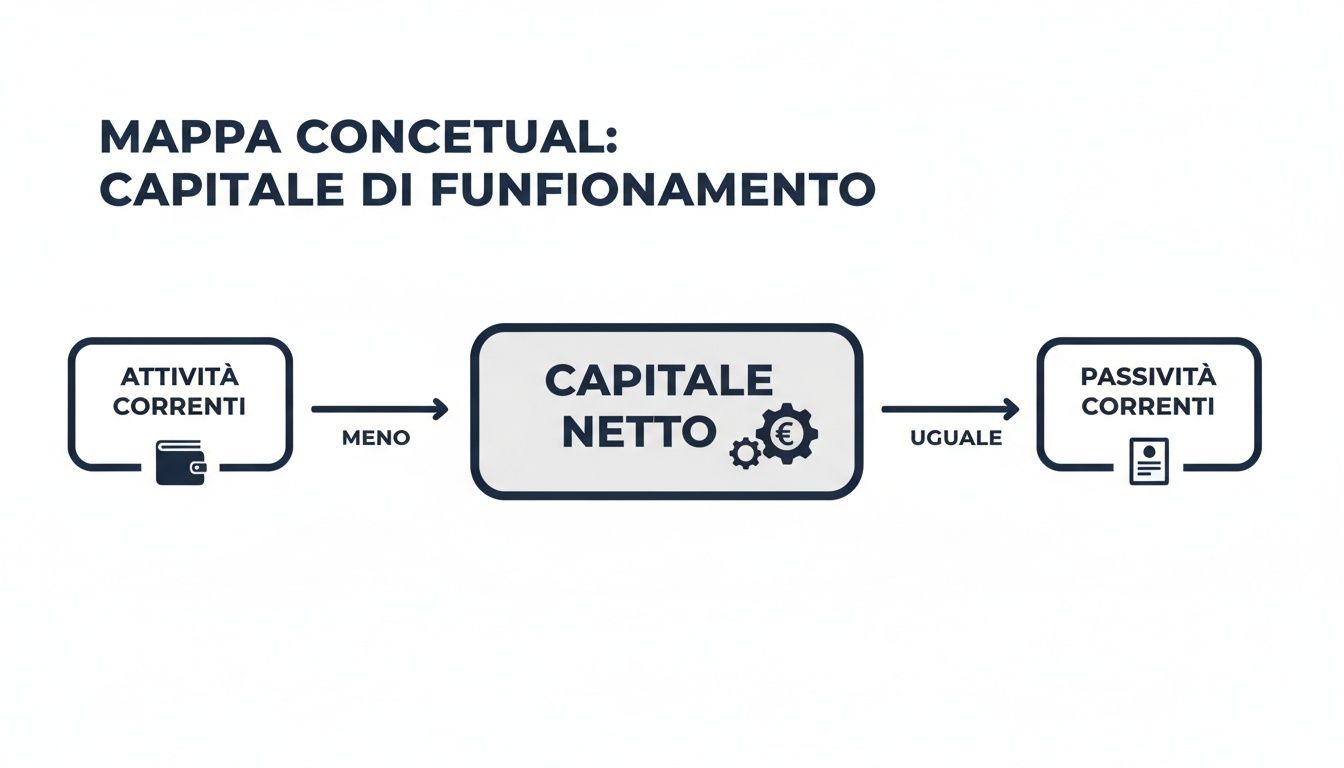

ومع ذلك، فإن الرقم الاستراتيجي الحقيقي هو رأس المال التشغيلي الصافي (CCN). ويتم حسابه باستخدام معادلة بسيطة ولكنها فعالة:

CCN = الأصول المتداولة - الخصوم المتداولة

رأس المال التشغيلي الصافي هو المقياس الحقيقي لقدرتك على الوفاء بالتزاماتك قصيرة الأجل باستخدام الموارد التي تولدها نشاطاتك فقط، دون الحاجة إلى اللجوء إلى تمويل خارجي.

CCN إيجابي هو علامة جيدة: شركتك في وضع مالي جيد ولديها هامش أمان. على العكس من ذلك، فإن القيمة السلبية هي جرس إنذار قد يشير إلى ضغوط نقدية مستقبلية ويتطلب تحليلاً أكثر تعمقاً.

في ظل الظروف الاقتصادية المتغيرة باستمرار، من الضروري مراقبة رأس المال التشغيلي. تواجه الشركات الرأسمالية في إيطاليا، التي تولد 75٪ من إجمالي مبيعات قطاع الأعمال لدينا، تحديات متزايدة، مثل زيادة الديون الضريبية (+6.6٪ في عام 2023). تؤكد هذه البيانات على أهمية الإدارة الحكيمة للنفقات قصيرة الأجل. للحصول على تحليل مفصل، يمكنك الاطلاع على بياناتأداء مبيعات الشركات الإيطالية في Press Magazine.

مراقبة CCN بشكل فعال يعني:

الآن بعد أن حددنا الأساسيات، دعونا نرى كيف نحسب هذا المؤشر ونفسره لتحويله إلى ميزة تنافسية.

تجاوز الصيغة الحسابية البسيطة هو الخطوة الأولى لتحويل حساب رأس المال العامل إلى أداة استراتيجية حقيقية. الصيغة الأساسية مباشرة: طرح المطلوبات المتداولة من الأصول المتداولة. لكن المعنى الكامن وراء هذا الرقم هو الذي يكشف عن الكفاءة التشغيلية الحقيقية لشركتك الصغيرة والمتوسطة.

الحساب ليس غاية في حد ذاته، بل هو بداية تحليل يجب أن يأخذ دائمًا السياق في الاعتبار. على سبيل المثال، تشير القيمة الإيجابية إلى الاستقرار، ولكن القيمة المرتفعة للغاية قد تخفي أوجه قصور، مثل المخزون غير المباع الذي يزدحم المستودع أو الائتمانات التي يتأخر العملاء في سدادها.

توضح هذه الخريطة المفاهيمية تدفق حساب رأس المال التشغيلي الصافي، بدءًا من الأصول والخصوم المتداولة.

يوضح العرض على الفور كيف أن التوازن بين الموارد النقدية والالتزامات قصيرة الأجل يحدد الصحة المالية والتشغيلية للشركة.

لفهم أهمية السياق بشكل أفضل، دعونا نقارن بين سيناريوهين متعارضين.

الحالة 1: متجر إلكتروني لبيع الملابس

تخيل متجرًا إلكترونيًا بقيمة 100,000 يورو من الأصول المتداولة (النقدية والائتمانات والمخزون) و60,000 يورو من الخصوم المتداولة (الموردين والديون قصيرة الأجل).

يشير CCN إيجابي بقيمة 40,000 يورو إلى أن الشركة قادرة على تغطية التزاماتها الوشيكة. ومع ذلك، إذا كان معظم مبلغ 100,000 يورو هذا راكدًا في المخزون (مخزون غير مباع)، فإن هذا رأس المال لا يولد قيمة بل يمثل تكلفة.

الحالة 2: سلسلة متاجر سوبر ماركت

تخيل الآن متجر سوبر ماركت يحصل على أمواله من العملاء على الفور، ولكنه يدفع للموردين بعد 60 أو 90 يومًا. قد يكون لديه 500,000 يورو من الأصول المتداولة و700,000 يورو من الخصوم المتداولة.

في هذه الحالة، لا يعتبر CCN السلبي إشارة إنذار، بل هو علامة على نموذج عمل فعال للغاية. تستخدم الشركة أموال مورديها لتمويل عملياتها اليومية.

قيمة سلبية لرأس المال العامل، وهي سمة نموذجية لقطاع التجزئة والتوزيع الكبير، تدل على قدرة استثنائية على تحويل المبيعات إلى نقد قبل وقت طويل من سداد الديون.

للحصول على رؤية أعمق، لا يكفي القيمة المطلقة لـ CCN وحدها. يجب عليك دمجها مع مؤشرات أخرى تقيس "جودتها".

تتيح لك هذه المؤشرات الرئيسية للأداء، التي يتم رصدها باستمرار، متابعة الوضع المالي عن كثب واتخاذ الإجراءات اللازمة قبل أن تصبح المشكلات حرجة.

الانتقال من النظرية إلى التطبيق هو اللحظة التي يتحول فيها إدارة رأس المال العامل إلى ميزة تنافسية حقيقية. تحسين هذا المؤشر لا يعني فقط "إجراء الحسابات"، بل يعني تنفيذ مجموعة من الاستراتيجيات التي تهدف إلى تحسين كفاءة التدفقات النقدية. الهدف بسيط ومباشر: تحصيل الأموال أولاً، والدفع لاحقاً، والاحتفاظ في المخزن بالحد الأدنى الضروري فقط.

يتيح لك هذا النهج الاستراتيجي تحرير السيولة النقدية القيمة، التي كانت ستظل "مجمدة" في شكل ائتمانات بطيئة أو مخزونات غير مباعة. كل يورو يتم استرداده هو يورو يمكنك إعادة استثماره في النمو أو الابتكار أو خفض الديون، مما يعزز السلامة المالية لشركتك الصغيرة والمتوسطة.

سرعة تحويل الفواتير إلى نقدية هي أحد أركان إدارة السيولة. أي تأخير في التحصيل، مهما كان صغيراً، يمكن أن يضع حتى أقوى الشركات في موقف صعب.

إليك بعض التكتيكات التي يمكنك تنفيذها على الفور:

إن سياسة إدارة الائتمانات جيدة التنظيم لا تحسن السيولة فحسب، بل تعزز أيضًا العلاقة مع العملاء، وتبنيها على أساس الوضوح والاحترافية.

إدارة الالتزامات المتداولة أمر بالغ الأهمية أيضًا. التفاوض على شروط دفع مواتية مع الموردين يتيح لك الاحتفاظ بالسيولة في الشركة لفترة أطول، واستخدامها في العمليات اليومية.

ضع في اعتبارك هذه الاستراتيجيات:

الإدارة الفعالة للديون لا تعني تأخير السداد، بل إيجاد توازن يعود بالنفع عليك وعلى شركائك التجاريين.

غالبًا ما يكون المستودع أحد أكثر المجالات التي تستهلك رأس المال. كل منتج يظل على الرف هو أموال لا تعمل لصالحك. الهدف هو إيجاد التوازن بين توفر مخزون كافٍ وعدم تجميد رأس المال دون داعٍ.

تشمل التقنيات الأكثر فعالية ما يلي:

هذه التكتيكات، التي تندرج في إطار أوسع لإدارة العمليات التجارية، يمكن أن تغير كفاءتك التشغيلية. حتى التخطيط الضريبي الصحيح، مثل الإدارة الضريبية للإيجارات قصيرة الأجل لمن يعملون في قطاع العقارات، يؤثر بشكل مباشر على السيولة.

من الواضح أن السياق الاقتصادي الكلي يلعب دوراً أساسياً. تشير التوقعات إلى أن إيرادات الشركات الإيطالية ستشهد نمواً بنسبة 2.6% في عام 2025 . يخلق هذا السيناريو الإيجابي فرصاً كبيرة للشركات الصغيرة والمتوسطة التي ستتمكن من تحسين رأس مالها التشغيلي لتمويل النمو.

إن الإدارة الفعالة لرأس المال العامل تتجاوز مجرد دفع الفواتير في الوقت المحدد. إنها المحرك الاستراتيجي الذي يحول الاستقرار المالي إلى نقطة انطلاق للنمو. فهي تتيح لك تمويل التوسع واغتنام الفرص الجديدة في السوق، غالبًا دون الحاجة إلى اللجوء إلى التمويل الخارجي.

إن رأس المال الزائد، المُجمَّع في مخزونات غير مباعة أو ائتمانات بطيئة، هو أموال لا تعمل لصالحك. على العكس من ذلك، فإن رأس المال غير الكافي يمكن أن يخنق طموحاتك، مما يجبرك على التخلي عن طلبات مهمة. المفتاح هو إيجاد التوازن الصحيح وقياس كفاءة عمل رأس المال الخاص بك.

لقياس كفاءة استخدام شركتك لرأس المال التشغيلي بدقة، فإن المؤشر الأقوى هو دورة تحويل النقد (CCC). يحسب هذا المقياس عدد الأيام اللازمة لتحويل الاستثمارات في المخزون والموارد التشغيلية الأخرى إلى سيولة نقدية من المبيعات. باختصار، يجيب هذا المقياس على سؤال أساسي: "كم من الوقت يستغرق استثمار يورو واحد ليعود إلى الخزينة؟".

دورة تحويل النقد الأقصر تعني كفاءة تشغيلية عالية. وهذا يعني أنك تقوم بتحويل أنشطتك إلى سيولة بسرعة كبيرة، مما يحرر رأس المال الذي يمكنك إعادة استثماره على الفور لدفع عجلة النمو.

يعد رصد وتقليل CCC بشكل فعال إحدى الاستراتيجيات الأكثر فعالية لتحسين رأس المال التشغيلي وتحسين الصحة المالية العامة لشركتك الصغيرة والمتوسطة.

لنأخذ مثالاً عملياً. شركة تصنيع ذات دورة تحصيل حسابات (CCC) تبلغ 90 يوماً يجب أن تمول عملياتها لمدة ثلاثة أشهر قبل أن تحقق عائداً. إذا تمكنت، من خلال إدارة أكثر كفاءة، من تقليل هذه الدورة إلى 60 يوماً، فإنها ستحرر رأس مال تشغيلي لمدة شهر كامل. يمكن استخدام هذه السيولة الإضافية من أجل:

هذا النهج أساسي في السياق الحالي. وفقًا لتوقعات الاقتصاد الإيطالي الواردة في تقرير ISTAT، من المتوقع أن ترتفع الاستثمارات في إيطاليا بنسبة 3.1٪ في عام 2025 . بالنسبة للشركات الصغيرة والمتوسطة، هذه فرصة استراتيجية: إعادة استثمار الأرباح في رأس المال التشغيلي لتوسيع الإنتاج وتحسين الكفاءة، ودعم القرارات بأدوات تحليل البيانات المتقدمة .

انسَ جداول البيانات التي يتم تحديثها في نهاية الشهر. في إدارة رأس المال العامل، فإن اتباع نهج رد الفعل هو عبء يضعك في مواجهة مخاطر لا داعي لها. الإدارة المالية الحديثة هي إدارة ديناميكية وتوقعية. الاعتماد على البيانات القديمة يعني الاستجابة للمشاكل بدلاً من توقعها، مما يعرض سيولتك النقدية للخطر.

منصة تحليل البيانات المدعومة بالذكاء الاصطناعي Electe هذا النموذج Electe . بدلاً من تجميع البيانات يدوياً، يمكنك ربط أنظمة الإدارة والفوترة والحسابات المصرفية الخاصة بك ببيئة مركزية واحدة. النتيجة؟ رؤية واضحة ومحدثة دائماً لوضعك المالي، بنقرة واحدة.

الخطوة الأولى للتحكم الاستباقي هي ترجمة الأرقام إلى شيء يمكن فهمه على الفور. تعمل لوحة المعلومات المصممة جيدًا على تحويل الجداول المعقدة إلى رسوم بيانية بديهية، مما يتيح لك فهم اتجاه رأس المال العامل الخاص بك بنظرة واحدة.

المؤشرات التي لا يمكن إغفالها هي:

هذه ليست تقارير ثابتة، بل أدوات تفاعلية تتيح لك تحليل البيانات بعمق وتحويلها إلى قرارات. لمعرفة كيف تحدث برامج ذكاء الأعمال الحديثة ثورة في إدارة الشركات، يمكنك الاطلاع على مدونتنا.

التحول الحقيقي يأتي مع الأتمتة. إعداد التنبيهات التلقائية يعني تفويض التكنولوجيا بمهمة مراقبة سيولتك النقدية على مدار الساعة طوال أيام الأسبوع.

التنبيه التلقائي يشبه وجود محلل مالي لا يكل ولا يمل، لا ينبهك إلا عند الضرورة القصوى، مما يتيح لك التركيز على تنمية أعمالك بدلاً من الانشغال بمراقبة الأرقام بشكل مفرط.

مع Electe يمكنك تكوين عتبات حرجة مخصصة. سترسل لك المنصة إشعارًا فوريًا عبر البريد الإلكتروني أو التطبيق إذا، على سبيل المثال:

يمنحك هذا النهج الوقت الكافي لاتخاذ الإجراءات اللازمة قبل أن تتحول التوترات المحتملة في السيولة إلى أزمة.

توضح لوحة المعلومات أدناه كيف Electe تنبيهات Electe التنبؤية Electe المخاطر الوشيكة على التدفق النقدي، مما يتيح التدخل في الوقت المناسب.

الذكاء الاصطناعي يرتقي بالمراقبة إلى مستوى أعلى. في حين أن التحليلات التقليدية تركز على الماضي، فإن النماذج التنبؤية Electe منصة تحليل البيانات المدعومة بالذكاء الاصطناعي، تحلل البيانات التاريخية للتنبؤ بتدفقات النقدية المستقبلية بدقة عالية.

تأخذ المنصة في الاعتبار موسمية المبيعات وسلوك العملاء في السداد ومواعيد استحقاق الموردين لإنشاء سيناريوهات واقعية. وهذا يتيح لك الإجابة على أسئلة مهمة مثل: "هل سيكون لدي ما يكفي من السيولة النقدية خلال 60 يومًا لدفع الرواتب وطلب شراء مواد خام جديدة؟".

هذه القدرة تغير إدارة رأس المال التشغيلي. لم تعد تراقب بيانات الأمس فحسب. بل تتحاور مع مستقبل شركتك.

لقد استكشفنا "ماذا" و"لماذا" و"كيف" رأس المال التشغيلي. حان الوقت الآن لاتخاذ الإجراءات اللازمة. النظرية أساسية، ولكن الإجراءات الملموسة هي التي تصنع الفرق بين شركة صغيرة ومتوسطة تعاني من صعوبات وشركة تتمتع بالصلابة المالية اللازمة للنمو.

الهدف هو التوقف عن التفكير في رأس المال العامل على أنه مجرد عملية محاسبية وبدء استخدامه كأداة استراتيجية. من تحليل دورة النقد إلى أتمتة المراقبة، تم تصميم كل خطوة لتحرير الموارد وتقليل المخاطر وبناء أسس مالية أكثر صلابة.

فيما يلي قائمة مرجعية بالإجراءات العملية التي يمكنك اتخاذها على الفور لتحسين إدارة رأس المال التشغيلي الخاص بك.

للحصول على دليل عملي حول كيفية إنشاء هذه الأدوات، اقرأ مقالنا حول كيفية إنشاء لوحات تحليلية فعالة باستخدام Electe.

لم تعد إدارة رأس المال العامل نشاطًا يقتصر على الأقسام المالية، بل أصبحت عنصرًا أساسيًا في استراتيجية نمو كل شركة صغيرة ومتوسطة الحجم. إن فهم هذا المؤشر وحسابه وتحسينه يعني تحويل إدارة السيولة من مصدر للتوتر إلى ميزة تنافسية قوية.

الانتقال من التحليل اليدوي إلى المراقبة في الوقت الفعلي، مدعومة بلوحات معلومات ذكية وتنبيهات تنبؤية، يتيح لك توقع المشكلات واغتنام الفرص واتخاذ قرارات تستند إلى البيانات بثقة لم تكن تتمتع بها من قبل. تحرير رأس المال المثقل بالديون المتأخرة أو المخزونات غير الضرورية يعني الحصول على الموارد اللازمة للاستثمار في الابتكار والتوسع والمواهب.

بفضل أدوات مثل Electe لم تعد التحليلات المالية المتقدمة ترفًا متاحًا للشركات الكبرى فحسب، بل أصبحت موردًا متاحًا يمكنه إضاءة مسار نمو شركتك.

هل أنت مستعد لتغيير طريقة إدارة رأس المال التشغيلي الخاص بك؟ اكتشف كيف Electe يمكن أن توفر لك الرؤية والرؤى التي تحتاجها. ابدأ الآن تجربتك المجانية →